Conheça os 9 maiores mitos sobre a previdência privada

Existem muitos mitos sobre a previdência privada, que rondam o imaginário popular. Afinal, o Brasil historicamente tem tradição na previdência pública, baseada na administração do Estado. O trabalhador de hoje acumula contribuições para “recebê-las de volta” em forma de benefício quando chegar na idade de se aposentar. E os valores acumulados, geridos pelo poder público, sustentam o sistema previdenciário.

Na atual situação, é preciso desmistificar a previdência privada, pois ela é uma alternativa garantidora do futuro do sistema de aposentadorias no país. Como o mercado de trabalho mudou muito — e segue em plena evolução —, cada indivíduo também precisa pensar na qualidade da aposentadoria que quer ter quando a velhice chegar.

É sobre isso que vamos conversar neste artigo. Continue lendo para entender quais são os mitos sobre a previdência privada!

A importância da previdência privada na atual insegurança no futuro da aposentadoria

As incertezas sobre a Previdência Social se acumulam: com um rombo cada vez maior nas contas do sistema público de aposentadoria, o Governo Federal pretende fazer uma reforma e aumentar as exigências para quem quer parar de trabalhar, com o objetivo de garantir a sustentabilidade do sistema e assegurar os pagamentos dos benefícios concedidos.

Para além do debate que o tema vem gerando na sociedade, é fundamental a conscientização de que é preciso fazer ajustes a fim de garantir o sistema previdenciário nacional.

Muitas vezes, as pessoas não têm a real dimensão do desafio, simplesmente porque o discurso é muito elaborado. É importante simplificar a comunicação para que todos consigam enxergar o médio e longo prazo.

Há o consenso entre especialistas de várias áreas do conhecimento de que, além da função social da previdência, cada indivíduo hoje também precisa se ocupar da própria aposentadoria. A boa notícia é que há caminhos bem-desenhados para isso. O mais palpável é a previdência privada.

Os planos de previdência privada se apresentam como uma boa solução para quem quer garantir estabilidade financeira e qualidade de vida na terceira idade. Com planejamento e boas escolhas, cada brasileiro pode estar certo de quais serão os seus ingressos quando a idade de aposentadoria chegar.

9 mitos sobre a previdência privada que todo brasileiro deveria conhecer

No entanto, se você já pesquisou um pouco ou conversou com amigos e parentes sobre a previdência privada, deve ter se deparado com algumas respostas negativas. Afirmações como “é muito caro”, “só vale para quem é jovem”, “só serve para aqueles que têm muito dinheiro” e outras são bastante comuns.

Infelizmente, ainda há muita desinformação sobre o assunto. E, nós sabemos, a desinformação traz insegurança e é um péssimo guia na hora de fazer escolhas de médio e longo prazo.

Para acabar de vez com esses mitos sobre a previdência privada, resolvemos esclarecer diversos pontos. É o que você vai ver a seguir!

Mito 1: “Quem é jovem não deve se preocupar com a aposentadoria”

Muita gente acha que só deve pensar em se aposentar quem já trabalhou por um bom tempo. Isso é errado.

Na atualidade, o emprego tradicional como conhecíamos já está se tornando escasso. A crescente robotização da indústria, por exemplo, traz o alerta de que os trabalhadores não terão garantias empregatícias como antigamente.

Cada vez mais, será necessário empreender e atuar de maneira autônoma, cobrindo áreas onde as máquinas e os sistemas não conseguem atuar. E essa nova dinâmica dificulta o funcionamento do sistema previdenciário regido pelo Estado.

Por outro lado, a preocupação com o futuro não tem hora nem idade para começar. Muito pelo contrário; quanto antes você planejar, tendo visão de longo prazo e investindo na sua aposentadoria, melhor.

Mais tempo de investimento significa mais dinheiro acumulado e rendimentos cada vez maiores, ainda que a aplicação mensal seja pequena. Esses fatores asseguram uma renda melhor quando se para de trabalhar. Por isso, quem é jovem pode — e deve! — começar a poupar com vistas para a aposentadoria.

Mito 2: “Quem é mais velho não tem mais tempo para adquirir um plano”

Também há pessoas que pensam o contrário: que quem não começa a investir na previdência privada quando jovem não pode fazer um plano depois de certa idade.

Não é bem assim. Ainda que seja melhor começar a poupar para a aposentadoria o quanto antes, esse tipo de investimento não é restrito a determinadas faixas etárias — e, como a expectativa de vida está cada vez maior, é bom assegurar o seu futuro.

Se você tem 50 anos de idade, por exemplo, é provável que já tenha um bom salário, conquistado com anos de carreira e uma sólida experiência profissional.

Se você pretende trabalhar até os 60, é possível aplicar uma boa quantia por dez anos, o suficiente para garantir um rendimento considerável e uma renda complementar satisfatória.

Nesse caso, a previdência privada garante complementaridade, ou seja, é um dinheiro a mais; para além do que já está assegurado no sistema previdenciário público.

Ter isso em mente é fundamental para quem quer aproveitar a terceira idade sem preocupações com a desvalorização da moeda, por exemplo — quando os rendimentos fixos perdem poder de compra.

Mito 3: “A previdência privada é muito cara!”

Esse é outro mito bastante disseminado, que não corresponde à realidade. Muita gente acha que a previdência privada é cara demais. No entanto, existem planos flexíveis e baratos, que permitem aportes mensais de apenas R$ 100 — uma quantia acessível e, inclusive, bem menor do que a exigida por muitos fundos de investimento.

Também é possível fazer uma aplicação extra quando sobrar algum dinheiro, como a restituição do Imposto de Renda, o pagamento do décimo terceiro salário ou alguma bonificação no trabalho.

Como é uma aplicação em longo prazo, essas pequenas quantias se somam e são acrescidas dos rendimentos — que, vale dizer, são cada vez maiores, graças ao poder dos juros compostos —, assegurando uma boa quantia no momento da aposentadoria.

Mito 4: “Previdência privada só serve para quem tem muito dinheiro”

Esse mito se deve à pouca cultura de investir do brasileiro comum. Assim como os demais tipos de investimentos, está solidificado na mente das pessoas que apenas quem tem dinheiro sobrando pode pensar em médio e longo prazo.

No entanto, a previdência privada não é só para quem é rico ou ganha muito bem. Hoje, o teto da Previdência Social está na casa dos R$ 5 mil. Muita gente acha que só quem ganha mais do que isso deve investir em um plano de previdência privada, para garantir o seu padrão de vida depois de parar de trabalhar.

Isso não é verdade. Além de todas as incertezas sobre a Previdência Social que já mencionamos, um plano de previdência privada pode servir como uma renda complementar para a aposentadoria pelo INSS, contribuindo para assegurar a qualidade de vida e a estabilidade financeira.

Se olharmos por essa perspectiva, a previdência privada deveria ser uma prioridade justamente de quem não tem muito dinheiro sobrando. Ela pode ser garantia de dignidade na fase da vida em que as pessoas ficam até mais vulneráveis, pois não têm a sua plena capacidade produtiva — e as oportunidades do mercado de trabalho ficam cada vez mais reduzidas.

Mito 5: “Previdência privada só serve para quem não contribui com a Previdência Social”

Quem acredita nesse mito provavelmente desconhece a possibilidade de a previdência privada ser usada como uma renda complementar. Por isso, ela pode muito bem servir à pessoa que também contribui com a Previdência Social.

A previdência privada é, ainda, uma forma de proteção contra mudanças nas regras da aposentadoria estatal.

Mito 6: “Só posso resgatar os valores da previdência privada quando me aposentar”

Como a aposentadoria no Brasil é praticamente sinônimo de velhice, muita gente acredita que só pode resgatar os valores contribuídos quando já tiver idade para parar de trabalhar. Isso também não é verdade.

Observando as regras contratuais, é perfeitamente possível fazer o resgate dos valores acumulados, inclusive com as devidas correções, antes de se aposentar. Ou, em outras palavras, você pode parar de trabalhar antes do tempo!

Um ponto importante: observe quais são as taxas de Imposto de Renda que incidem sobre o tempo de contribuição. Em alguns planos, ao resgatar os valores com 10 anos, a taxa de IR é de 10%. Mas o IR pode ser de até 35% se o resgate for feito antes — com 5 anos, por exemplo.

De qualquer forma, é importante ter em mente que não é preciso contribuir até a velhice para utilizar os valores acumulados na previdência privada.

Mito 7: “Em outras formas de investimento, não é possível optar pelo recebimento mensal da aposentadoria”

Também é um mito crer que somente um plano de previdência privada pode oferecer uma renda mensal na aposentadoria.

Há outras modalidades de investimentos nos quais o investidor pode obter um rendimento mensal. Entre elas, destacamos alguns papéis do Tesouro Direto.

O que é verdade é que, ao investir na previdência privada, os riscos são menores do que com os títulos do Tesouro Direto, uma vez que os rendimentos não estão tão sujeitos às variações do mercado.

E tem também a questão do conhecimento do mundo dos investimentos — que, no caso da previdência privada, é muito mais simples de se administrar.

Mito 8: “A previdência privada não dá benefícios na hora de declarar o Imposto de Renda”

Em geral, os bancos que preferem trabalhar com outros tipos de títulos acabam ocultando dos seus clientes um dos grandes benefícios da previdência privada: ela oferece vantagens ao declarar Imposto de Renda.

Sim, a pessoa que opta por um plano PGBL pode deduzir até 12% do IR (isso para quem faz a declaração completa).

O melhor a se fazer é simular antes de optar pelo PGBL ou pelo VGBL, uma vez que não dá para voltar atrás depois de escolhido o tipo de previdência privada.

Mito 9: “Na previdência privada, o Imposto de Renda diminui com o tempo”

Essa é uma questão um pouco mais complicada. Existem dois regimes de tributação para os planos de previdência privada: o regressivo e o progressivo.

No regressivo, o imposto realmente diminui com o tempo, mas no progressivo, não. Você deve optar pelo que for mais conveniente na hora de contratar um plano.

O regime de tributação regressiva de fato cobra menos imposto à medida que o tempo passa. Ele começa em 35% e diminui 5% a cada dois anos, atingindo a alíquota mínima de 10% depois de dez anos.

Por isso, ele é indicado para planos de longo prazo e para quem tem certeza de que não precisará do dinheiro antes da hora.

Já o regime de tributação progressiva cobra as mesmas alíquotas da tabela do IR para recebimento de renda. Paga-se 15% no momento do resgate e, posteriormente, é feito o ajuste na declaração anual do Imposto de Renda.

Nesse caso, não importa há quanto tempo o dinheiro está aplicado: o imposto é sempre o mesmo. É uma solução mais adequada para quem pode precisar da quantia investida ou para aquele que pretende se aposentar em breve.

Por fim, também vale mencionar que a previdência privada traz vantagens além das que mencionamos no texto, como rendimentos superiores à Caderneta de Poupança e a proteção contra a inflação.

Além disso, a contribuição mensal ajuda a criar o bom hábito de guardar um pouco por mês a fim de atingir um objetivo em longo prazo. E há mais um ponto importante: em caso de falecimento, planos de previdência privada não entram em processo de inventário.

Como você viu, existem muitas crenças limitantes e até inverdades quando o assunto é previdência privada. Se as pessoas tiverem acesso à verdade sobre essas ideias, elas passarão a ser mais simpáticas à possibilidade de contratar um plano. E isso vai ajudar a assumir o controle de seu futuro.

Se o Brasil superar o seu tradicionalismo no que diz respeito à aposentadoria, a previdência privada deve se popularizar cada vez mais. E nós já temos visto isso nos últimos tempos. Há 5 ou 10 anos, pouca gente pesquisava sobre esse assunto e não havia tanta oferta. Hoje, cada vez mais brasileiros têm parado para refletir sobre o tema.

Gostou de conhecer (e esclarecer) os maiores mitos sobre a previdência privada? Então, assine a nossa newsletter e receba em seu e-mail os posts do nosso blog para continuar aprendendo sobre esse e outros assuntos!

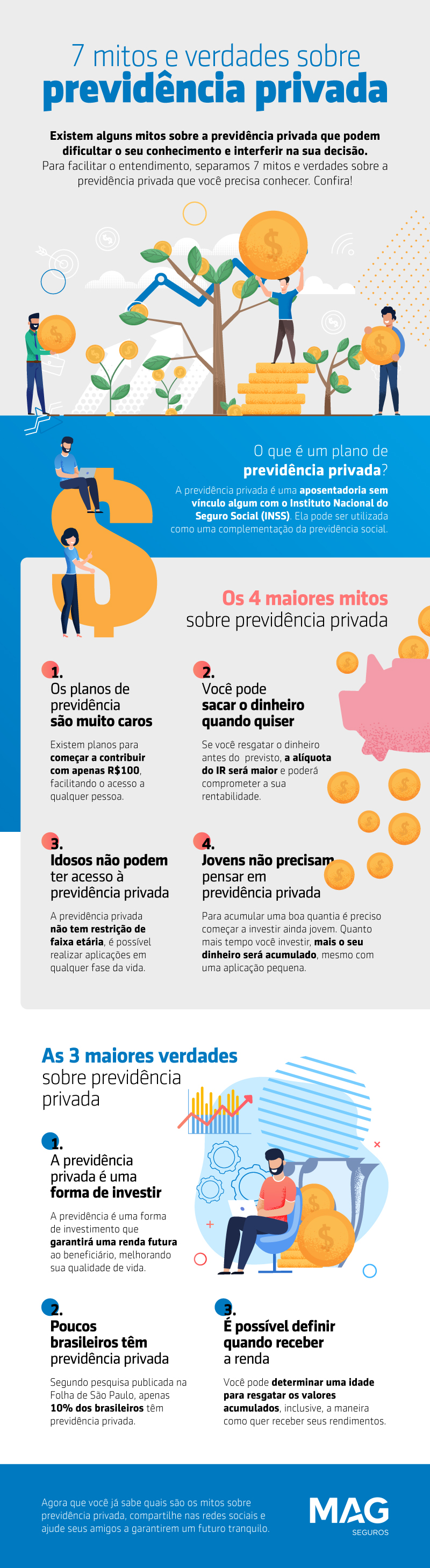

Confira o infográfico com mitos e verdades sobre a previdência privada